目次

1.満60歳からの住宅ローン【リ・バース60】のノンリコース型とは

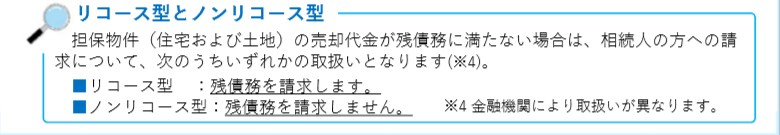

【リ・バース60】は高齢者が借りられる住宅ローンのことで、返済は利息のみなので老後の資金を大きく減らすことなく終の棲家を得ることがで切るのです。【リ・バース60】にはリコース型とノンリコース型の2つのタイプを選択することができます。

簡単にいうと、リコース型は、利用者が亡くなった後の残りの債務は相続人である子どもが返済するタイプです。

一方でノンリコース型は、利用者が亡くなった後の残りの債務は相続人である子どもは負担しなくてもよいタイプです。

どちらかを選ぶとすれば、やはり子どもへの負担をかけないノンリコース型の支持が多いと言われています。

ただ、ノンリコース型がメリットばかりではなく、申し込む前デメリットについてもチェックしておきましょう。

2.【ノンリコース型】のメリット

1.【リ・バース60】は満60歳以上向けの住宅ローン

60歳は一般的な住宅ローンの完済を迎える年齢ですが、【リ・バース60】は満60歳以上であれば新たに住宅を購入したり、リフォームすることがでます。

手持ちの老後資金を確保しておきたい、住宅ローンの返済に不安がある高齢者が物件を担保に融資が受けられるがメリットです。

負担の少ない住宅ローンを払い続けながらも住み続けられる家を持てることは、マイホームをあきらめていた人にとって選択肢が広がった商品です。

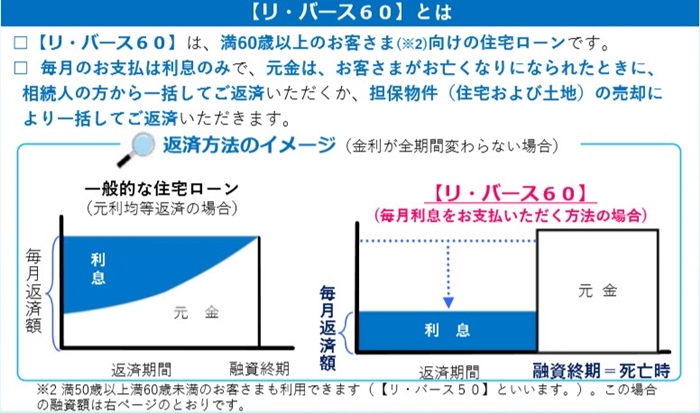

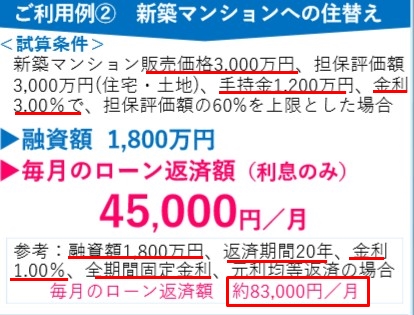

2.月々の返済額は利息だけ

一般の住宅ローンは、返済期間中に利息と元金を払い続けますが、【リ・バース60】は月々の返済額は利息だけです。

高齢者の多くは現役時代とちがって収入が少なくなりますから、返済額が利息だけなのは利用者の負担が少ないのはありがたいのではないでしょうか。

3.高齢者が使いやすい商品内容

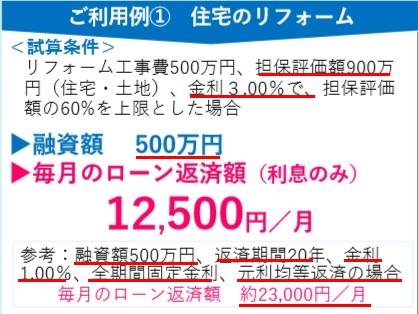

【リ・バース60】の資金の使いみちは「住宅の建設・購入」「住宅のリフォーム」「サービス付き高齢者向け住宅の入居一時金」「住宅ローンの借り換え」と高齢者が利用しやすい商品の内容となっています。

社宅暮らしでマイホーム取得のチャンスを逃してしまった、マイホームをバリアフリーにリフォームしたいといっても、老後資金からの持ち出しは高額になってしまい、その後の生活に不安を抱える人にとって選択肢がひとつ増えたと言っていいでしょう。

4.ノンリコース型は相続人(子)が残債務を負わない

【リ・バース60】は、リコース型で始まりましたが、相続人(子)に残りの債務を負担させることにためらうといった声から、平成29年4月から利用者が亡くなっても相続人(子)が残りの債務を請求されることがないノンリコース型が導入されました。

高齢者には、自分のことはできるだけ自分で、子どもへの負担を少しでも減らしたいとの意識があります。今後は残りの債務を相続人(子)に追わせないノンリコース型が主流になるでしょう。

住宅金融支援機構の利用実績等のデータでも申し込み者の89%がノンリコース型を選択しています。

5.子どもに空き家の心配をかけない

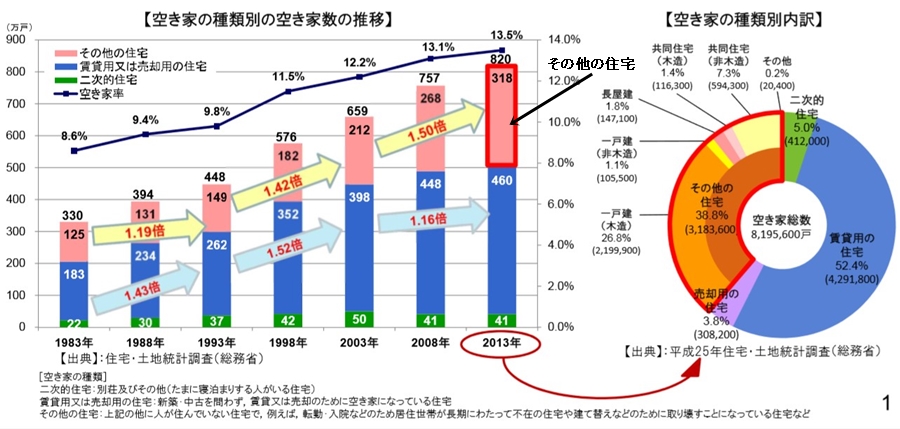

少し前のデータになりますが、国土交通省の空き家の数の推移の図を見ると2013年の空き家率は13.5%。その他の住宅(賃貸以外)は318万戸にものぼっています。これから団塊の世代のマイホームが空き家になるともっと増えることが予想されます。

親亡きあとの不動産が負動産とよばれるほど、子どもが相続する親の不動産に頭を悩ませているのが現状です。その点ノンリコース型を選択すれば、子どもに担保物件が空き家になる負担をかけなくてすむのは親にとっても嬉しいことではないでしょうか。

3.【ノンリコース型】デメリット

1.資産にならない

ノンリコース型を選択した場合、債務者が亡くなった後の残債は金融機関と保険契約を結んでいる住宅金融支援機構が回収するため、残された相続人が相続することができません。

ただ、返済途中や相続人(子)が一括返済した場合は資産として残ります。

2.金利が高め

一般的な住宅ローンの金利は、ソニー銀行の0.457%(2019/2現在)と比較すると2%~3%と高めに設定している金融機関が多く見られ変動金利がほとんどです。

将来金利の上昇があった場合のリスクになりますが、今(2019/2現在)は歴史的低金利時代に入ってることや口座を開設していると金利を優遇してくれる金融機関もあります。

3.配偶者(妻)が住み続けるには条件がある

債務者(夫)亡きあと配偶者(妻)が住み続けるには連帯債務者になる必要があります。

配偶者(妻)が連帯債務者になっていない場合は、継続して住み続けるには最長3年居住が継続されることになっていますが、金融機関によって違いがあるので申込前に確認することをおススメします。

また、債務引受は原則配偶者で満60歳以上であること。また子どもや満60歳以下の配偶者は債務引受はできません。

妻が夫亡き後も住み続けるには、夫亡きあと妻が返済できる額にしなければなりません。妻が国民年金しか納めていなくて返済に不安がある場合は、夫が厚生年金の受給者であれば、妻には遺族年金が受給されます。

【リ・バース60】を申請する前に、遺族年金の受給額がいくらになるか予想額を年金機構で相談してみるとよいでしょう。

4.担保物件の売却は相続人(子)がおこなう

相続人(子)がいる場合

基本的には相続人(子)がおこない相続人の登記をして担保物件を売却します。相続人の登記、売却にかかる手数料、業者への仲介手数料は相続人が支払うことになっていますが、金融機関によっては任意売却のかたちで処理してくれるところもあります。

ケースバイケースで金融機関によるところが大きいようです。

相続人(子)がいない場合

相続人がいないので住宅金融支援機構がかかる費用すべてを負担することになっています。

5.相続人全員の同意が必要

申込の時に相続人(子)全員の同意を取ることが条件になっています。【リ・バース60】を利用する満60歳以上利用者は、子どが独立しているの自立している場合がほとんどであること。空き家が問題視られている今、自分の親が亡くなった後空き家問題を解決してくれると導けば同意が得られやすいともいえます。

6.取扱金融機関が少ない

取り扱い金融機関の数が44機関(2019年2月現在)と一般的住宅ローンを扱う金融機関と比べて圧倒的に数が少ないため、満60歳以上の人が誰でもが利用しやすい環境ではありません。

ただ、【リ・バース60】ノンリコース型の導入開始が平成29年4月からとまだ日が浅く、金融機関への周知が浸透していない面があるからで今後期待したいところです。

4.まとめ

【リ・バース60】ノンリコース型のメリットとデメリットについてご紹介してきました。

記事の内容については、住宅金融支援機構発行の資料を引用し、疑問点は直接電話をして得た情報を付け加えています。

住宅金融支援機構は金融機関に対して、申し込み年齢に上限を設けるなどのカスタマイズを許可しています。もし【リ・バース60】への申し込みを検討する場合は、事前に金融機関詳しく話を聞くことをおすすめします。